A. RMD란 무엇인가?

RMD는 Required Minimum Distribution의 약자인데, 일정한 나이를 지나면 정부에서 최소한 이만큼 (Required Minimum)을 절세계좌에서 빼야(Distribute) 한다는 규정이 있습니다. RMD는 정부가 “너 통계상 죽을 때 너무 많은 돈을 절세계좌에 남겨두면 좋을 것 없으니 미리미리 빼라”는 개념으로 72세 부터는 꼬박꼬박 빼야됩니다.

B. RMD는 어떤 계좌에 해당되는가?

쉽게 말하면 Roth IRA를 제외한 모든 은퇴계좌에 해당됩니다. Traditional IRA, Pretax/Traditional 401k, 403b, 457b는 물론, 심지어 Roth 401k, 403b, 457b에도 RMD가 있습니다.

단, Roth 401k/403b등에도 RMD가 분명 있지만, 엄청 많은 돈을 빼도 세금 부과가 되지 않기 때문에, Roth 401k에서는 72세 되기 전에 전액을 Roth IRA로 넣어버리면 되겠죠.

C. RMD는 언제 부터 시작되는가?

원래는 70.5세였는데, SECURE Act 시행으로 올해부터 현재 세법상으로 는 72세부터 RMD가 시작됩니다. 죽을 때까지 RMD가 적용됩니다. 그리고 RMD를 제대로 빼주지 않으면 어마어마한 페널티가 부과됩니다.

D. RMD 페널티는 얼마인가?

RMD에 금액을 빼지 못하는 경우, 미달된 부분에 대해 50%(!)의 페널티가 붙습니다. 즉, 무슨 한이 있어도, RMD는 꼭 빼줘야 어처구니 없는 세금을 피할 수 있겠습니다. (물론, 실수로 RMD를 빼내지 못한 경우에 IRS에 신청해서 waive를 요청할 수는 있지만, 확실하게 RMD는 모르고 지내면 좋을 것 없고, 꼼꼼하게 관리할 필요가 있는 부분이 되겠습니다.)

RMD에서 못뺀 금액의 50%가 페널티로 부과됩니다. 열심히 은퇴 저축했는데 50% 세금을 추가로 내야하면 너무나 허탈할 것 같습니다.

E. RMD는 어떻게 계산되는가?

RMD는 정부에서 다음 공식으로 계산합니다.

RMD = Account Value at prior year end ÷ Life Expectancy Factor

여기서 Life Expectancy Factor는 예상 수명을 IRS에서 현재 나이 별 숫자를 공지하는데, 만약에 내가 올해 72세라면 LEF가 25.6입니다. 이 경우, 만약에 내 401k계좌가 $1,000,000이면 그 해에 빼야 되는 RMD가 $1 million ÷ 25.6 = $39,062가 됩니다.

참고로, LEF를 계산할 때 3가지의 방식이 있는데, Uniform Lifetime Table이 가장 보편적입니다. (다른 두 경우는, 배우자 중 한명이 10살 이상 연하인 경우와 다른 경우는 IRA의 beneficiary가 배우자가 아닌 경우입니다.)

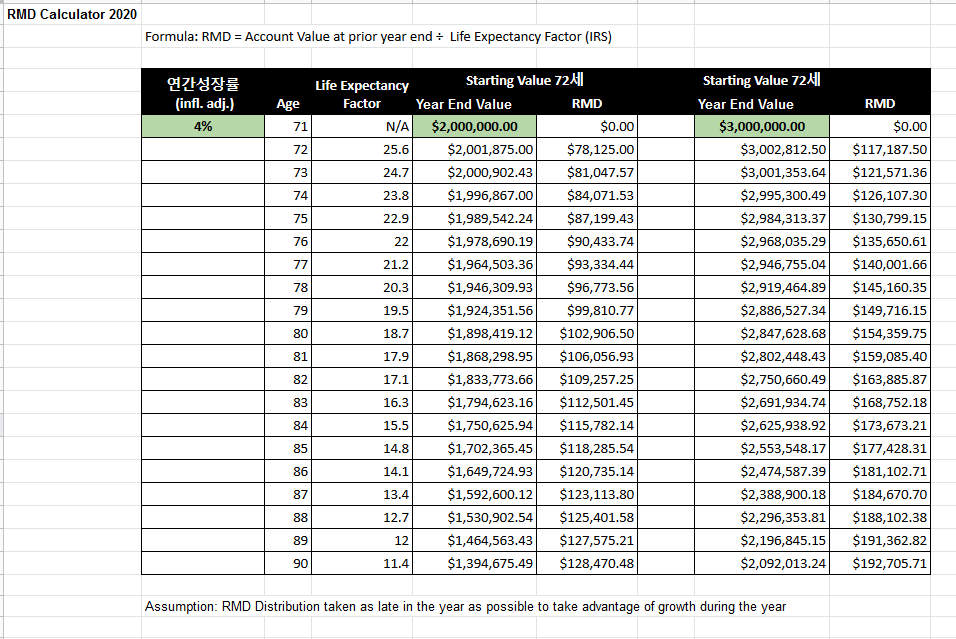

오랜만에 도꼰대표 도표 하나 보고 가실게요.

이 표에서는 약 4%의 연간 수익률을 가정했을 때 72세부터 매년 RMD가 얼마인지 보여줍니다. 여기서 주목할 점은 72세 때 $2 million이 있을 경우 RMD가 $78k인데, 매년 RMD만 빼면 82세에는 RMD만 $109k 빼줘야합니다. 그리고 $3 million으로 시작할 경우, 72세 RMD가 $118k이고 82세 때 RMD만 무려 $164k가 됩니다. 여기다가 70세 부터는 반드시 소셜연금도 더해야 하기 때문에 절세 전략이 시간이 갈수록 어려워진다고 할 수 있습니다. (라이트닝님이랑 대화 중 말씀하신 “눈덩이 처럼 불어난다”고 표현해도 과언이 아니겠습니다.)

생각하기 싫겠지만, 은퇴 후에 Married Filing Jointly로 시작하더라도 이 RMD 구간에서는 뜻하지 않게 강제로 Single Filer가 되는 날이 올 가능성이 매우 높습니다. 예를 들어 $3million으로 RMD 시작했는데 80세에 갑자기 배우자가 사망하면 RMD $154k가 22%구간에서 갑자기 32%구간으로 소득세율을 넣어 줘 버리게 되는 경우도 생각해야 합니다.

즉, RMD는 절세전략을 최적화하는 은퇴 생활의 아주 큰 걸림돌이 된다고 하겠습니다.

F. RMD 관리를 잘 하려면 어떻게 해야하는가?

1. RMD는 규정상 은퇴자산 총액이 아니라 각 ‘계좌’마다 산출해야합니다. 그렇기 때문에 노후에 여기 저기 은퇴계좌가 흩어져 있으면 관리하기도 번거롭고, 자칫해서 한 계좌라도 까먹으면 RMD 페널티 물게 됩니다. 그렇기 때문에 60세 부터는 은퇴계좌를 최소의 계좌로 모아두는게 좋겠습니다.

2. 위의 표에서 볼 수 있듯이, Traditional IRA나 401k등의 계좌에서 언젠가 빼야되는 돈이라면 RMD 때문에 불가피하게 세금을 더 많이 내지 않기 위해서 60세 부터는 세율관리 잘 하는 선에서 열심히 Roth Conversion하는게 유익하다고 할 수 있습니다.

뿐만 아니라, RMD 금액으로는 Roth Conversion을 할 수 없는 규정도 있습니다. RMD를 초과하는 금액만으로 Roth conversion이 가능합니다. 즉, 72세 부터는 Roth conversion도 어려워지니까, 미리 해두는게 더 좋겠네요. 소셜연금을 받기 시작하면 더 taxable 소득이 많아지기도 하니까, Roth conversion하려면 소셜 연금 받기 전부터 하는 것도 좋을 것 같습니다.

나이가 들면 들수록 MFJ –> Single filer로 갈 확률이 높습니다. 그러므로 RMD구간을 최대한 부담 없도록 미리 계획해서 Trad공간의 금액을 빼나가는 것도 매우 중요합니다.

맺는 말:

정리해놓고 보니 역시 까마득한 미래의 일 같습니다만, 알고 가는 길과 모르고 가는 길은 즐거움과 두려움의 차이가 될 수 있다고 생각합니다.

그리고 72세 때 RMD $3 million이 엄청 큰 돈이라고 생각되겠고, 큰 돈 맞는데,

사실 약 7% 연간 수익률이라 하면

62세 때 $1.5 million

52세 때 $750k

42세 때 $375k

32세 때 $188k만 갖고 있어도 어렵지 않게 달성할 수 있는 일입니다.

(이 금액은 추가 불입 안했을 경우이고, 추가 불입하시면 덜 있어도 가능한 숫자이구요. 사실 RMD의 이해를 돕기 위한 하나의 예시일 뿐입니다. 60-72세 구간에서 소셜연금도 받는다면 이 금액의 반만 있어도 큰 걱정 없이 사실 수는 있습니다.)

그래서 남의 일 같아서 넘겨버릴 수도 있겠지만, 나도 직접 당해보자(!)라는 마음으로 오늘도 열심히 은퇴준비 하시기 바랍니다.

Additional Notes:

– 이 글에서 다룬 RMD는 자신의 은퇴계좌에서 노후에 빼야되는 일반적 RMD입니다. 만약에 IRA owner가 사망해서 이게 inherited IRA일 경우 상속 받은 사람의 relationship에 따라 별도의 RMD가 적용되니 (예: 10년 안에 다 빼야함) 유의하시기 바랍니다.